Kê khai thuế qua mạng là một trong những hình thức kê khai thuế điện tử được thực hiện định kì giúp người nộp thuế và cơ quan thuế tiết kiệm nhiều thời gian và công sức trong công tác kê khai nộp thuế. Vậy kê khai thuế qua mạng là gì và cần thực hiện như thế nào, bài viết dưới đây sẽ tổng hợp đầy đủ những vấn đề kể trên.

I. Kê khai thuế qua mạng là gì? Lợi ích của việc thực hiện kê khai thuế qua mạng

1. Kê khai thuế qua mạng là gì?

Kê khai thuế qua mạng là hình thức giao dịch điện tử giữa người nộp thuế và cơ quan thuế, được pháp luật về thuế quy định cấp phép. Với phương thức giao dịch mới, người nộp thuế có thể ngồi tại nhà hoặc văn phòng để lập tờ khai, sử dụng chữ ký số để định danh tờ khai nộp thuế và gửi nộp thông qua nền tảng internet.

Hình thức kê khai thuế qua mạng giúp người nộp thuế và cơ quan thuế tiết kiệm thời gian, công sức trong việc thực hiện các công tác hành chính liên quan đến việc nộp thuế.

2. Lợi ích của kê khai thuế qua mạng

Nhiều doanh nghiệp hiện nay vẫn đang thực hiện kê khai thuế trực tiếp và gặp không ít khó khăn, bất cập trong việc chuẩn bị giấy tờ và hồ sơ. Chưa kể mỗi lần nộp thuế, kế toán cũng mất nhiều thời gian và công sức chờ đợi đến lượt để nộp đúng thời hạn.

Kê khai thuế qua mạng giúp doanh nghiệp khắc phục những bất cập còn tồn đọng với nhiều lợi ích thiết thực cho doanh nghiệp:

- Tiết kiệm thời gian hiệu quả cho người nộp thuế và cơ quan thuế

Thay vì phải tiếp nhận một cách thụ động và rải rác như trước kê, với hình thức kê khai thuế qua mạng, Cơ quan thuế sẽ tiết giảm được nhân sự cũng như thời gian nhận hồ sơ, người nộp thuế cũng chủ động trong thời gian nộp mà không bị lệ thuộc vào giờ hành chính.

- Lưu trữ lâu dài, tiết kiệm chi phí in ấn và mang tính pháp lý cao

Trước đây, mỗi lần nộp thuế doanh nghiệp cần chuẩn bị hồ sơ giấy tờ để nộp trực tiếp với cơ quan thuế

- Kịp thời cập nhật các thông tin về thuế

Người nộp thuế sẽ không cần phải thường xuyên gọi điện trực tiếp cơ quan thuế để nắm bắt các thông tin như trước đây. Mọi dữ liệu, thông tin mới sẽ được cập nhật thường xuyên trên trang chủ của Tổng cục thuế

- Tích hợp nhiều tiện ích thông qua cổng thông tin điện tử của cơ quan Thuế

Ngoài việc tiết kiệm thời gian và công sức trong giao dịch điện tử với cơ quan Thuế, người nộp thuế còn được hỗ trợ nhiều tiện ích. Trường hợp nếu bị mất dữ liệu hồ sơ khai thuế sẽ được Cơ quan Thuế cấp lại

II. Các bước doanh nghiệp cần làm khi khai thuế qua mạng

Việc thực hiện kê khai thuế sẽ được thực hiện thông qua quy trình 5 bước:

1. Đăng ký tài khoản kê khai và chữ ký số

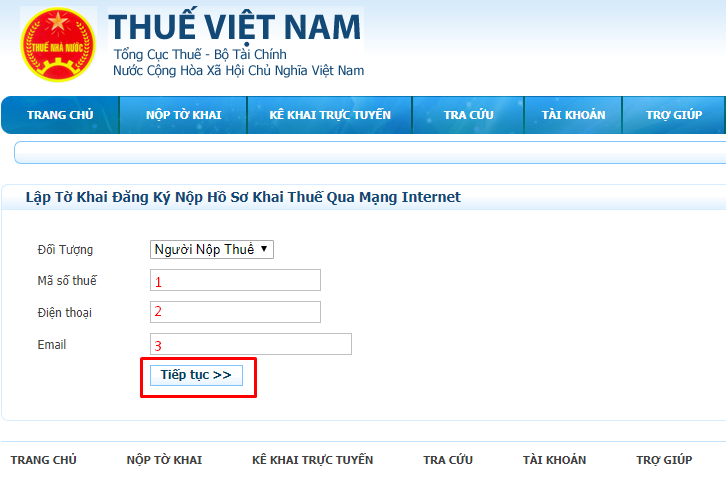

Đăng ký tài khoản kê khai được xem là bước đầu tiên trong quy trình thực hiện kê khai thuế qua mạng. Doanh nghiệp cần thực hiện đăng kí tài khoản trên website chính thức của Tổng cục Thuế.

Quy trình đăng ký tài khoản kê khai thuế được thực hiện như sau:

- Cắm USB token vào máy tính sử dụng đăng kí tài khoản

- Truy cập website http://nhantokhai.gdt.gov.vn/ và nhấn vào mục “Đăng ký” phía góc phải

- Điền các thông tin bắt buộc theo hướng dẫn

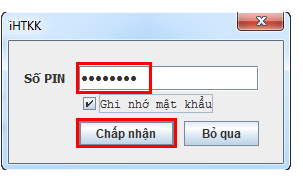

- Nhập mã Pin được cung cấp và sau đó chọn “Chấp nhận”

Sau khi đăng ký tài khoản thành công, Tổng cục thuế sẽ gửi thông tin về email đã đăng ký để xác thực tài khoản.

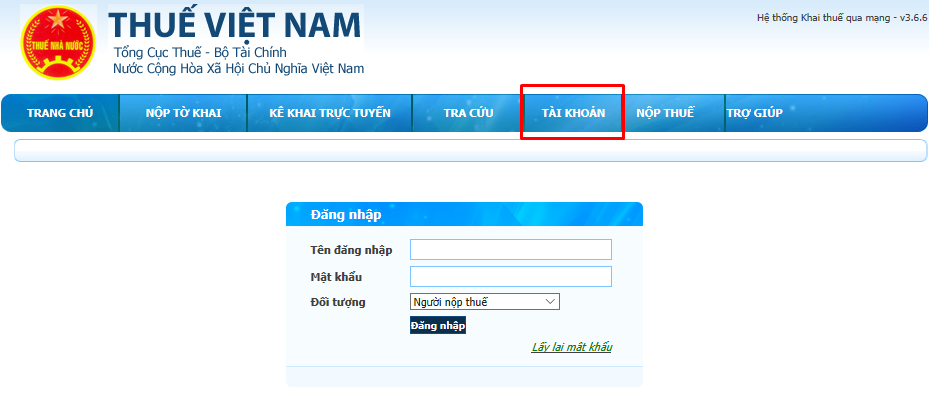

2. Đăng ký các tờ khai sẽ gửi qua mạng

Để đăng kí các tờ khai sẽ gửi, người nộp thuế cần truy cập vào địa chỉ http://nhantokhai.gdt.gov.vn để truy cập vào trang web chính thức của Tổng cục Thuế. Tại đây, người nộp thuế thực hiện “Đăng nhập” tại góc phải, nhập các thông tin cần thiết như MST và mật khẩu để đăng nhập.

Khi đăng ký tài khoản thành công, người nộp thuế cần lựa chọn các loại tờ khai cần làm và cần thực hiện, cụ thể:

- Tìm tờ khai cần thực hiện kê khai

- Lựa chọn kỳ kê khai theo tháng hoặc quý

- Lựa chọn kỳ bắt đầu để kê khai thuế

3. Tạo tờ khai và bảng kê bằng phần mềm HTKK

Để tạo tờ khai và lập bảng kê, các doanh nghiệp cần sử dụng phần mềm HTKK (hỗ trợ kê khai).

Người nộp thuế thực hiện chọn mẫu kê khai theo nhu cầu và cung cấp các thông tin cần thiết trên phần mềm để tiến hành thực hiện

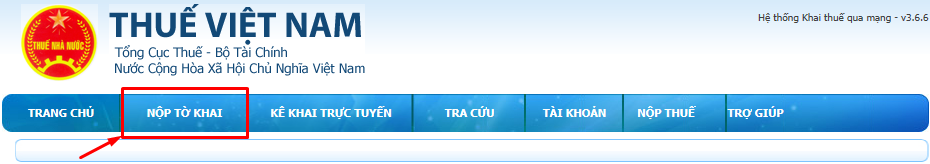

4. Nộp tờ khai qua mạng

Người nộp thuế cần truy cập website http://nhantokhai.gdt.gov.vn, sau đó chọn “Nộp tờ khai” và lựa chọn các tờ khai cần phải nộp theo trình tự hướng dẫn trên giao diện.

Sau khi thực hiện, cửa sổ HTKK xuất hiện người nộp thuế cần nhập mã pin của Chữ ký số. Trường hợp giao diện hiển thị “Ký tệp tờ khai thành công”, nhấn “OK” và “nộp tờ khai” để hoàn tất quá trình nộp tờ khai thuế qua mạng.

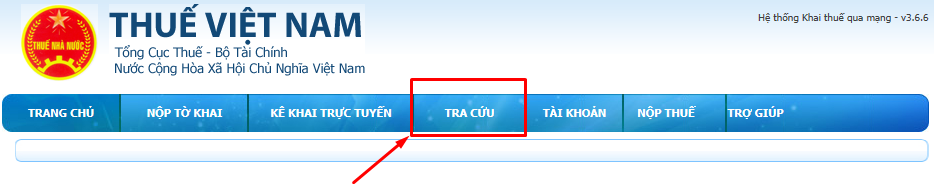

5. Tra cứu tờ khai

Để thực hiện tra cứu tờ khai đã thực hiện, người nộp thuế nhấn vào mục “Tra cứu” trên thanh menu giao diện website http://nhantokhai.gdt.gov.vn/. Trường hợp nếu cần tải phần phụ lục hoặc tờ khai thì nhấn chọn cột “Tờ khai/Phụ lục”

III. Hướng dẫn thực hiện các loại tờ khai phổ biến

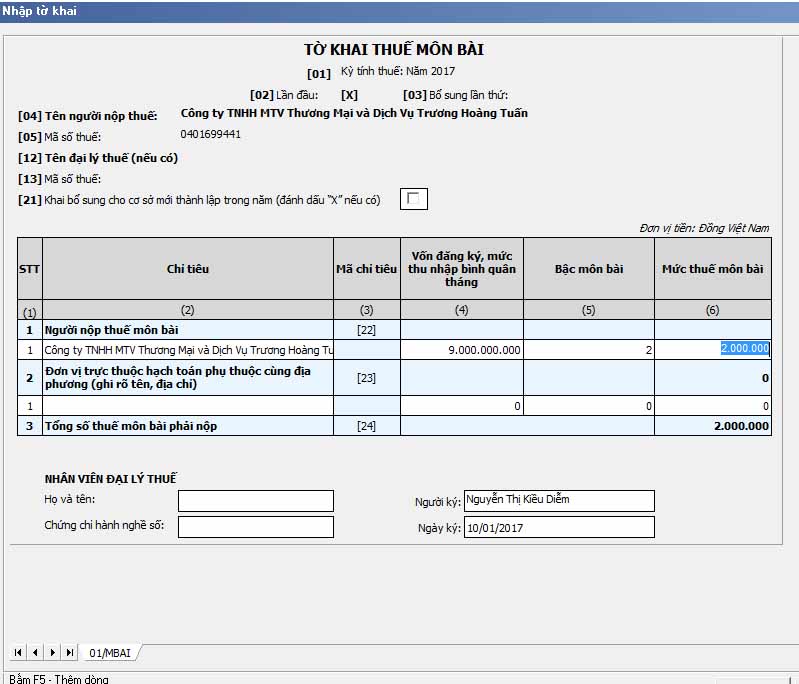

1. Nội dung tờ khai lệ phí môn bài trên phần mềm HTKK

Khi khai lệ phí môn bài trên phần mềm hỗ trợ kê khai thì tờ khai lệ phí được thực hiện theo các bước sau:

Bước 1: Đăng nhập vào phần mềm hỗ trợ kê khai

- Mở phần mềm

- Nhập mã số thuế công ty và ấn nút “đồng ý”

Bước 2: Chọn tờ khai lệ phí môn bài

Bước 3. Chọn kỳ tính thuế

Bước 4. Tiến hành lập tờ khai lệ phí môn bài

Trường hợp 1: Lập tờ khai lệ phí môn bài cho doanh nghiệp mới thành lập

- Phần mềm tự động lấy thông tin người nộp theo tên đã khai ban đầu.

- Vốn điều lệ hoặc vốn đầu tư, doanh thu: Nhập theo số tiền ghi trong giấy phép đăng ký kinh doanh hoặc giấy chứng nhận đầu tư.

Trường hợp 2: Khai lệ phí môn bài cho đơn vị trực thuộc mới thành lập trong năm

(Khai lệ phí môn bài cho đơn vị thuộc hạch toán phụ thuộc cùng địa phương).

- Tên đơn vị: Ghi tên của cơ sở mới thành lập trong năm.

- Mức thuế môn bài:

+ Nếu thành lập 6 tháng đầu năm thì chọn lệ phí môn bài là 1.000.000 đồng (theo điểm c khoản 1 Điều 4 Thông tư 302/2016/TT-BTC).

+ Nếu thành lập 6 tháng cuối năm thì chọn mức 500.000 đồng (theo khoản 3 Điều 4 Thông tư 302/2016/TT-BTC).

Bước 5: Click nút “Ghi”

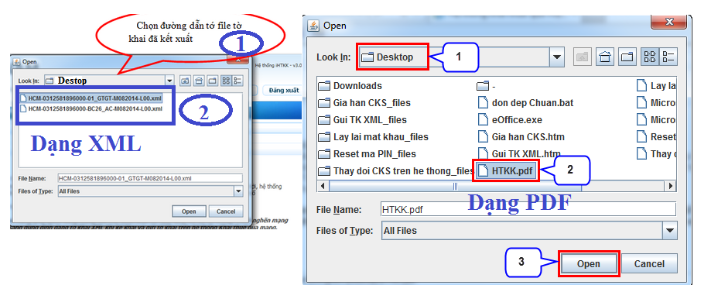

Bước 6: Kết xuất tờ khai lệ phí môn bài

Bước 7: Nộp tờ khai lệ phí môn bài đã kết xuất qua mạng

2. Nội dung tờ khai thuế GTGT (tháng và quý)

- Kê khai thuế GTGT theo quý

Căn cứ theo điểm a khoản 1 điều 9 Nghị định số 126/2020/NĐ-CP quy định”

“a) Khai thuế giá trị gia tăng theo quý áp dụng đối với:

a.1) Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng được quy định tại điểm a khoản 1 Điều 8 Nghị định này nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch.

Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

a.2) Trường hợp người nộp thuế mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế giá trị gia tăng theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.”

- Kê khai thuế GTGT theo tháng

– Khai thuế GTGT theo tháng áp dụng đối với những doanh nghiệp có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề > 50 tỷ đồng.

3. Nội dung tờ khai thuế TNCN theo tháng và quý

Tùy trường hợp khấu trừ thuế mà doanh nghiệp nộp hồ sơ khai thuế TNCN theo tháng và quý như sau:

- Tờ khai khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công (Mẫu số 05/KK-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC).

- Tờ khai khấu trừ thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn, từ chuyển nhượng chứng khoán, từ bản quyền, từ nhượng quyền thương mại, từ trúng thưởng của cá nhân cư trú và cá nhân không cư trú; doanh nghiệp nhận chuyển nhượng vốn của cá nhân không cư trú (Mẫu số 06/TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC).

- Tờ khai khấu trừ thuế thu nhập cá nhân đối với Công ty xổ số kiến thiết, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp khấu trừ thuế đối với tiền hoa hồng từ làm đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp của cá nhân (Mẫu số 01/XSBHĐC ban hành kèm theo Thông tư số 92/2015/TT-BTC);

- Đối với tờ khai tháng hoặc quý cuối cùng trong năm, phải kèm theo Bảng kê chi tiết cá nhân có phát sinh doanh thu từ hoạt động đại lý xổ sổ, đại lý bảo hiểm, bán hàng đa cấp (Mẫu số 01-1/BK-XSBHĐC ban hành kèm theo Thông tư số 92/2015/TT-BTC), không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

- Giấy ủy quyền thực hiện thủ tục nếu không phải người đại diện theo pháp luật trực tiếp thực hiện công việc.

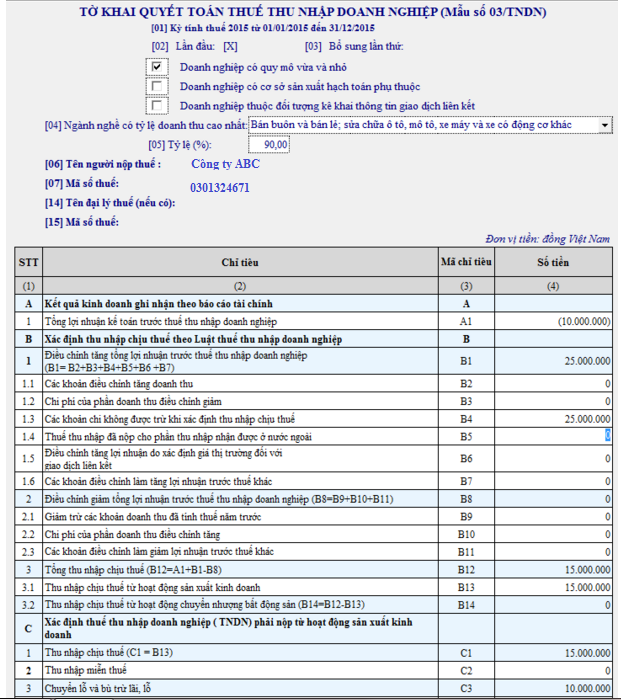

4. Nội dung tờ khai thuế quyết toán thuế TNDN

Người nộp thuế cần thực hiện tờ khai quyết toán trên phần mềm HTKK

Chọn “Thuế thu nhập doanh nghiệp” -> “Quyết toán TNDN năm (03/TNDN), phần mềm hiển thị bảng “chọn kỳ tính thuế”

Các bạn tiến hành chọn:

+ Năm quyết toán.

+ Chọn phụ lục kê khai: Chọn 2 phụ lục cơ bản cho ngành sản xuất kinh doanh, thường là: 03-1A/TNDN: Kết quả hoạt động sản kinh doanh.

03-2A/TNDN: Chuyển lỗ từ hoạt động sản xuất kinh doanh.

Chọn xong các bạn ấn “Đồng ý” phần mềm sẽ xuất hiện giao diện của tờ khai quyết toán như sau:

Trình tự thực hiện:

Bước 1: Hoàn thiện Phụ lục 03-1A/TNDN

Bước 2: Làm tờ khai quyết toán 03/TNDN

Hồ sơ khai thuế thu nhập doanh nghiệp, thời hạn kê khai, nộp thuế

| Trường hợp kê khai | Mẫu tờ khai | Kỳ kê khai | Thời hạn nộp tờ khai và nộp thuế |

| Chuyển nhượng bất động sản (đối với DN không có chức năng kinh doanh BĐS) (1) | Mẫu số 02/TNDN | Theo từng lần phát sinh | Trong thời hạn 10 ngày kể từ ngày phát sinh chuyển nhượng BĐS |

| Quyết toán thuế TNDN (đối với DN nộp thuế theo kê khai) | Mẫu số 03/TNDN | Năm/Giải thể | Trong vòng 90 ngày kể từ ngày kết thúc năm dương lịch hoặc năm tài chính. QT giải thể: 45 ngày kể từ ngày có Quyết định giải thể |

| Quyết toán thuế TNDN (đối với DN nộp thuế theo tỷ lệ trên doanh thu) (2) | Mẫu số 04/TNDN | Trong vòng 90 ngày kể từ ngày kết thúc năm dương lịch hoặc năm tài chính | |

| Thuế TNDN hoạt động chuyển nhượng vốn (đối với tổ chức nước ngoài) (3) | Mẫu số 05/TNDN | Theo từng lần phát sinh | Trong thời hạn 10 ngày kể từ ngày phát sinh chuyển nhượng vốn |

Phần mềm kế toán MISA SME.NET với nhiều cải tiến, bổ sung những tính năng vượt trội. Phần mềm tự động lấy số liệu từ bảng lương, hồ sơ nhân viên lên tờ khai khấu trừ thuế, tờ khai quyết toán thuế TNCN ngay trên phần mềm, giúp kế toán không mất công tổng hợp thủ công ở ngoài excel.

Để đăng ký trải nghiệm phần mềm kế toán MISA SME.NET phiên bản 2021, anh chị vui lòng đăng ký tại đây:

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/