Xác định kỳ khai thuế TNCN và thuế GTGT là việc rất quan trọng đối với mỗi doanh nghiệp, bởi nếu không biết khi nào khai theo từng lần phát sinh, theo tháng, quý hoặc theo năm sẽ khiến doanh nghiệp gặp phải tình trạng nộp chậm hoặc không nộp hồ sơ khai thuế và bị xử phạt theo quy định của pháp luật.

1. Khai thuế TNCN, thuế GTGT theo từng lần phát sinh

Theo quy định tại khoản 4, điều 8 nghị định 126/2020/NĐ-CP, thuế TNCN và thuế GTGT trong những trường hợp sau sẽ được kê khai theo từng lần phát sinh:

- Thuế GTGT của người nộp thuế không phải nộp hồ sơ khai thuế hoặc người nộp thuế thực hiện khai thuế GTGT theo phương pháp trực tiếp trên GTGT theo quy định của pháp luật và thuế GTGT nhưng có phát sinh nghĩa vụ thuế GTGT đối với hoạt động chuyển nhượng BĐS

- Thuế giá trị gia tăng, thuế thu nhập doanh nghiệp không phát sinh thường xuyên của người nộp thuế áp dụng theo phương pháp trực tiếp trên giá trị gia tăng theo quy định của pháp luật về thuế giá trị gia tăng và tỷ lệ trên doanh thu theo quy định của pháp luật về thuế thu nhập doanh nghiệp; trừ trường hợp người nộp thuế trong tháng phát sinh nhiều lần thì được khai theo tháng.

- Thuế thu nhập cá nhân do cá nhân trực tiếp khai thuế hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay đối với thu nhập từ chuyển nhượng bất động sản; thu nhập từ chuyển nhượng vốn; thu nhập từ đầu tư vốn; thu nhập từ bản quyền, nhượng quyền thương mại, trúng thưởng từ nước ngoài; thu nhập từ nhận thừa kế, quà tặng.

- Các loại thuế, khoản thu của cá nhân cho thuê tài sản, hộ kinh doanh, cá nhân kinh doanh không có địa điểm kinh doanh cố định và kinh doanh không thường xuyên.

- Thuế giá trị gia tăng, thuế thu nhập doanh nghiệp của tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam (nhà thầu nước ngoài) áp dụng theo phương pháp trực tiếp; thuế thu nhập doanh nghiệp của nhà thầu nước ngoài áp dụng theo phương pháp hỗn hợp khi bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài. Trường hợp bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài nhiều lần trong tháng thì được khai theo tháng thay cho việc khai theo từng lần phát sinh.

Trường hợp công ty cổ phần, công ty TNHH hai thành viên trở lên có vón góp của Nhà nước vi phạm thời hạn chia cổ tức, lợi nhuận theo quy định của Luật Doanh nghiệp thì người đại diện phần vốn của Nhà nước có trách nhiệm báo cáo Bộ Tài chính và cơ quan đại diện phần vốn của Nhà nước tại công ty cổ phần, công ty TNHH hai thành viên trở lên để xử lý theo quy định của pháp luật.

2. Khai thuế GTGT và thuế TNCN theo tháng

Theo quy định tại khoản 2 điều 8 nghị định 126/2020/NĐ-CP, thuế TNCN và thuế GTGT là các loại thuế được kê khai theo tháng, trừ các trường hợp được khai thuế theo từng lần phát sinh hoặc theo năm

3. Khai thuế TNCN và thuế GTGT theo quý

Theo quy định tại khoản 1 điều 9 nghị định 126/2020/NĐ-CP thì tiêu chí khai thuế theo quý đối với thuế GTGT và thuế TNCN được tính như sau:

- Khai thuế thu nhập cá nhân theo quý như sau:

+ Người nộp thuế thuộc diện khai thuế thu nhập cá nhân theo tháng nếu đủ điều kiện khai thuế giá trị gia tăng theo quý thì được lựa chọn khai thuế thu nhập cá nhân theo quý.

+ Việc khai thuế theo quý được xác định một lần kể từ quý đầu tiên phát sinh nghĩa vụ khai thuế và được áp dụng ổn định trong cả năm dương lịch.

Lưu ý: Người nộp thuế có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý để thực hiện khai thuế theo quy định.

- Khai thuế giá trị gia tăng theo quý áp dụng đối với:

+ Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch.

Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

+ Trường hợp người nộp thuế mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế giá trị gia tăng theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.

4. Khai thuế TNCN và thuế GTGT theo năm

Việc kê khai thuế TNCN và thuế GTGT theo năm được áp dụng đối với các trường hợp sau:

- Thuế TNCN đối với cá nhân là đại lý bảo hiểm, bán hàng đa cấp, đại lý xổ số mà trong năm chưa khấu trừ do chưa đến mức phải nộp thuế nhưng đến cuối năm cá nhân xác định thuộc diện phải nộp thuế

- Các loại thuế, khoản thu hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán, cá nhân cho thuê tài sản sẽ lựa chọn khai thuế theo năm

5. Phần mềm kế toán MISA SME.NET 2021 hỗ trợ kê khai thuế nhanh chóng, chính xác

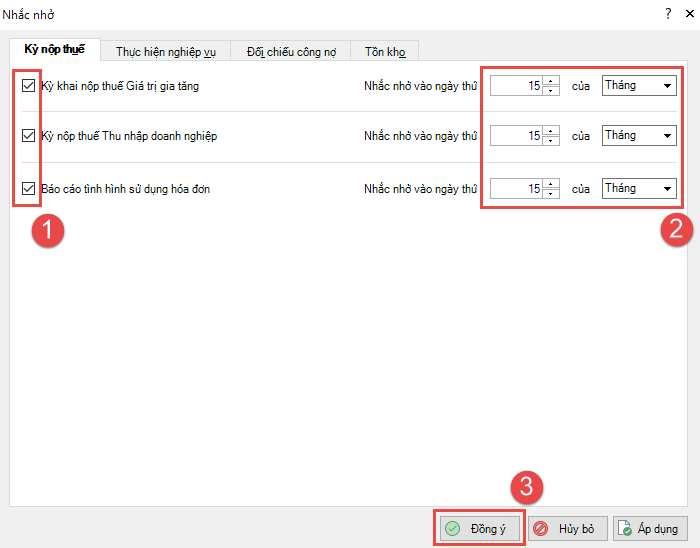

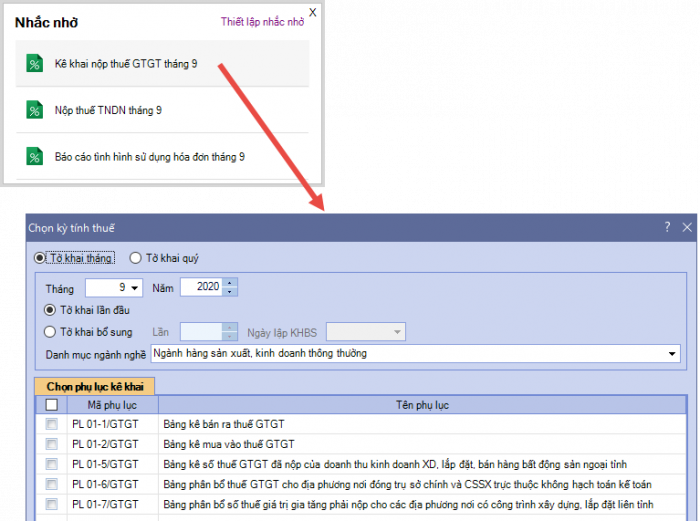

Phiên bản mới phần mềm kế toán MISA SME.NET 2021 được cải tiến, bổ sung thêm tính năng nhắc nhở các doanh nghiệp về hạn kê khai, quyết toán và nộp thuế GTGT, TNDN, TNCN, môn bài…giúp doanh nghiệp tránh khỏi nguy cơ bị phạt quá hạn theo quy định tại nghị định 125/2020/NĐ-CP.

|

|

contact@misa.com.vn

contact@misa.com.vn 0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/