Hiện nay số lượng các công ty cổ phần niêm yết trên thị trường chứng khoán đã tăng lên nhanh chóng. Vì vậy việc tính chính xác các chỉ số tài chính phục vụ cho ban giám đốc, cơ quan quản lý nhà nước, các tổ chức tín dụng, người lao động là vô cùng cần thiết, bởi chỉ số tài chính phản ánh rõ nét thực trạng tài chính của một công ty cổ phần, từ đó giúp người sử thông tin có những quyết định đúng đắn. Chỉ số tài chính thì có rất nhiều, tuy nhiên trong phạm vi bài viết này, tác giả xin được đề cập đến chỉ số Lãi cơ bản trên cổ phiếu – một chỉ số không thể thiếu khi tiến hành phân tích tài chính công ty cổ phần.

Lãi cơ bản trên cổ phiếu là nội dung quan trọng được sử dụng trong quá trình phân tích tình hình tài chính công ty cổ phần và là chỉ tiêu bắt buộc ở các công ty cổ phần. Chuẩn mực kế toán Việt Nam số 30 qui định: “Doanh nghiệp phải tính lãi cơ bản trên cổ phiếu theo các khoản lợi nhuận hoặc lỗ phân bổ cho cổ đông sở hữu cổ phiếu phổ thông của công ty mẹ”. Chính vì thế mà đã có nhiều văn bản qui định về chỉ số này. Theo Quyết định số 15 do Bộ Tài chính ban hành ngày 20/03/2006, Lãi cơ bản trên cổ phiếu được trình bày ở Báo cáo kết quả hoạt động kinh doanh với mã số là 70 và được trình bày ở Bản thuyết minh báo cáo tài chính. Chỉ tiêu này ghi chú rõ là chỉ áp dụng đối với công ty cổ phần. Đồng thời, Lãi cơ bản trên cổ phiếu được trình bày cụ thể ở Chuẩn mực kế toán Việt Nam số 30 (VAS 30) và Chuẩn mực kế toán quốc tế số 33 (IAS 33).

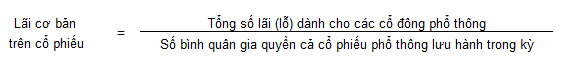

Theo chuẩn mực kế toán Việt Nam và quốc tế, Lãi cơ bản trên cổ phiếu được tính như sau: Lãi cơ bản trên cổ phiếu được tính bằng cách chia lợi nhuận hoặc lỗ phân bổ cho cổ đông sở hữu cổ phiếu phổ thông của công ty mẹ (tử số) cho số lượng bình quân gia quyền của số cổ phiếu phổ thông đang lưu hành trong kỳ (mẫu có). Như vậy, nói một cách ngắn gọn và dễ hiểu thì:

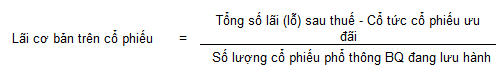

Số bình quân gia quyền của cổ phiếu phổ thông lưu hành trong kỳ. Theo hướng dẫn của chuẩn mực kế toán Việt Nam thì số phân bổ cho cổ đông sở hữu cổ phiếu phổ thông của công ty mẹ là các khoản lợi nhuận hoặc lỗ sau thuế phân bổ cho công ty mẹ sau khi được điều chỉnh bởi cổ tức của cổ phiếu ưu đãi, những khoản chênh lệch phát sinh do thanh toán cổ phiếu ưu đãi và những tác động tương tự của cổ phiếu ưu đãi đã được phân loại vào vốn chủ sở hữu. Do vậy, công thức tính lãi cơ bản trên cổ phiếu được sử dụng phổ biến hiện nay là:

Trong đó:

+ Lợi nhuận (lỗ) sau thuế được lấy từ chỉ tiêu có mã số 60 trên Báo cáo kết quả hoạt động kinh doanh.

+ Cổ tức cổ phiếu ưu đãi gồm 2 loại: Cổ tức của cổ phiếu ưu đãi không luỹ kế được thông báo trong kỳ báo cáo và Cổ tức của cổ phiếu ưu đãi luỹ kế phát sinh trong kỳ báo cáo trừ cổ tức của cổ phiếu ưu đãi luỹ kế liên quan tới các kỳ trước đã được chi trả.

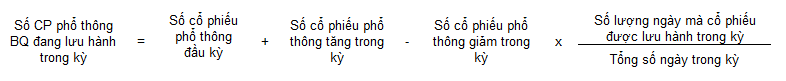

+ Số cổ phiếu phổ thông BQ đang lưu hành trong kỳ được xác định theo công thức sau:

Từ công thức tính lãi cơ bản trên cổ phiếu, trong thực tế sẽ có hai trường hợp xảy ra.

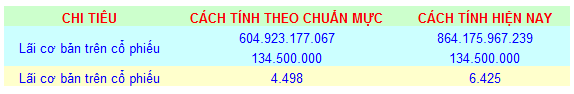

* Trường hợp 1: Nếu công ty cổ phần kinh doanh có lãi (LN sau thuế >0). Khi công ty kinh doanh có lãi thì lãi cơ bản trên cổ phiếu sẽ mang dấu dương. Chỉ tiêu này phản ánh một cổ phiếu phổ thông sẽ mang lại bao nhiêu đồng lợi nhuận. Chỉ tiêu này càng cao càng tốt, nó đặc biệt quan trọng với nhà đầu tư, góp phần giúp họ quyết định có nên đầu tư vào công ty hay không. Qua công thức này ta thấy rằng tổng số lãi dành cho các cổ đông phổ thông chỉ thuần tuý là lãi thuần sau thuế trừ đi cổ tức cổ phiếu ưu đãi và các khoản liên quan đến cổ tức ưu đãi mà không trừ đi các khoản lãi không dành cho cổ đông phổ thông như các khoản lãi không dành cho cổ đông phổ thông như các khoản trích cho các quĩ khen thưởng, quĩ phúc lợi, quĩ dự trữ bắt buộc. Theo chế độ kế toán hiện hành thì khoản lợi nhuận sau thuế chưa phân phối (TK 421) sẽ được dùng để trích lập các quĩ ở công ty, sau đó mới tiến hành trả cổ tức cho cổ đông. Điều mà tất cả nhà đầu tư quan tâm là thật sự một cổ phiếu sẽ mang lại bao nhiêu đồng lợi nhuận, tức là khoản lợi nhuận cuối cùng dành cho các cổ đông sau khi đã trích lập các quĩ. Điều này là hoàn toàn phù hợp với thực tế và chuẩn mực kế toán. Tuy nhiên khi áp dụng VAS 30 vào thực tế thì tất cả các công ty cổ phần tính lãi cơ bản trên cổ phiếu đều không loại trừ các khoản trích lập quĩ. Rõ ràng, khoản lợi nhuận còn lại sau khi DN đã trích lập các quĩ. Thông thường sau một năm hoạt động, nếu kinh doanh có lãi thì Công ty sử dụng lợi nhuận sau thuế hàng năm để trích lập các quỹ. Chẳng hạn, Công ty Cổ phần S có lợi nhuận sau thuế năm 2008 là 864.175.967.239 đồng, theo Nghị quyết Đại hội đồng cổ đông, công ty tiến hành trích lập quĩ dự trữ bổ sung vốn điều lệ là 5%, quĩ dự trữ bắt buộc là 5%, trích lập quĩ phúc lợi 20% lợi nhuận sau thuế. Kết quả là số lãi thực dành cho cổ đông phổ thông chỉ còn lại là:

864.175.967.239 – 10% x 864.175.967.239 – 20% x 864.175.967.239 = 604.923.177.067

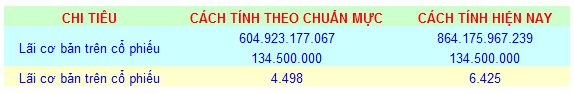

Hiện nay, quĩ khen thưởng, quĩ phúc lợi hay các quĩ khác không phải của các cổ đông vẫn không được loại trừ khỏi khoản lãi dành cho cổ đông để tính lãi cơ bản trên cổ phiếu, do vậy nhiều công ty sẵn sàng chi cho các quĩ này rất lớn, đồng thời lại làm sai lệch kết quả thực sự của lãi cơ bản trên cổ phiếu. Xem ví dụ sau để thấy sự khác nhau khi tính lãi cơ bản trên cổ phiếu. (Số liệu như trên, và công ty S có số cổ phần phổ thông bình quân đang lưu hành năm 2008 là 134.500.000 cổ phần, công ty không có cổ tức ưu đãi) Qua hai cách tính trên cho thấy các cổ đông phổ thông thực sự chỉ nhận được 4.498 đồng lãi trên một cổ phần phổ thông chứ không phải là 6.425 đồng. Nếu khoản trích vào các quỹ này được loại khỏi khoản lãi dành cho cổ đông thường khi tính lãi cơ bản trên cổ phiếu, thì nhà quản lý sẽ phải thận trọng hơn trong việc trích quỹ không dành cho cổ đông, đồng nghĩa với việc giảm lãi dành cho các cổ đông, giảm lãi cơ bản trên cổ phiếu, tức làm giảm tính hấp dẫn của cổ phiếu công ty, thậm chí có thể làm giảm giá cổ phiếu, điều mà không nhà quản lý nào muốn cả.

Để nâng cao tính đúng đắn và hiệu quả của thông tin tài chính ở công ty cổ phần, thiết nghĩ, Bộ Tài chính, UBCK, Sở GDCK TP HCM và Sở GDCK Hà Nội cần sớm có hướng dẫn rõ ràng cách tính lãi cơ bản trên cổ phiếu. Báo cáo tài chính hàng quý cũng cần phải loại trừ các khoản lãi không thuộc cổ đông như Quỹ khen thưởng phúc lợi ra khỏi lãi để tính lãi cơ bản trên cổ phiếu. Việc tính đúng lãi cơ bản trên cổ phiếu cần được làm trong các báo cáo tài chính hàng quý chứ không đợi đến cuối năm. Ví dụ công ty S đưa ra nguyên tắc trích 15% lợi nhuận sau thuế cho Quỹ khen thưởng phúc lợi. Nếu trong quý I, công ty S có lãi sau thuế 200 tỷ đồng, thì nên trình bày thêm một dòng: “Lãi không dành cho cổ đông” hoặc cụ thể hơn là “Lãi dành cho Quỹ khen thưởng phúc lợi”, ước tính 15%x200 = 30 tỷ đồng. Như vậy, lãi dành cho cổ đông là 170 tỷ đồng thay vì 200 tỷ đồng như cách báo cáo hiện nay.

* Trường hợp 2: Nếu công ty kinh doanh thua lỗ (LN sau thuế < = 0). Khi đó lãi cơ bản trên cổ phiếu sẽ mang dấu âm, phản ánh tình hình sản xuất kinh doanh không hiệu quả. Cổ phiếu phổ thông đã tạo lại mức lợi nhuanạ âm. Cho dù lợi nhuận sau thuế bị âm thì công ty vẫn phải tính lãi cơ bản trên cổ phiếu và trình bày trên cổ phiếu và trình bày trên báo cáo tài chính. VAS 30 qui định: Doanh nghiệp trình bày lãi cơ bản trên cổ phiếu kể cả trong trường hợp giá trị này là một số âm (Lỗ trên cổ phiếu).

Tuy nhiên thực tế báo cáo tài chính ở các công ty cổ phần cho thấy, nếu công ty nào kinh doanh bị lỗ thì chỉ tiêu lãi cơ bản trên cổ phiếu đều bằng 0. Điều này được minh chứng rõ nét qua hệ thông báo cáo tài chính cuối năm 2008 (một năm mà hầu hết công ty kinh doanh thua lỗ) ở các công ty cổ phần. Như vậy việc trình bày lãi cơ bản trên cổ phiếu như thế là không đúng với chuẩn mực kế toán, đồng thời không phản ánh đúng thực trạng tài chính tại công ty đó.

Một khía cạnh rất quan trọng của lãi cơ bản trên cổ phiếu thường hay bị bỏ qua là lượng vốn cần thiết để tạo ra thu nhập ròng (net income) trong công thức tính trên. Hai doanh nghiệp có thể có cùng tỉ lệ lãi cơ bản trên cổ phiếu nhưng một trong hai có thể có ít cổ phần hơn_tức là doanh nghiệp này sử dụng vốn hiệu quả hơn. Nếu như các yếu tố khác là cân bằng thì rõ ràng doanh nghiệp nàu còn tốt hơn doanh nghiệp còn lại. Vì doanh nghiệp có thể lợi dụng các kĩ thuật tính toán để đưa ra con số lãi cơ bản trên cổ phiếu hấp dẫn nên các nhà đầu tư cũng cần hiểu rõ cách tính của từng doanh nghiệp để đảm bảo “chất lượng” của tỉ lệ này. Tốt hơn hết là không nên dựa vào một thước đo tài chính duy nhất mà nên kết hợp với các bản phân tích tài chính và các chỉ số khác.

Theo NCKHKT

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

Bài viết này hữu ích chứ?

CóKhông

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/