Qua 3 năm thực hiện Luật Thuế thu nhập cá nhân đã nảy sinh một số bất cập, không còn phù hợp, cần được sửa đổi, bổ sung cho sát với thực tế. Sau một thời gian dài nghiên cứu, Bộ Tài chính đã xây dựng Dự thảo sửa đổi luật này với mục tiêu dài hạn là đảm bảo công bằng điều tiết thu nhập, nâng cao đời sống người nộp thuế, khuyến khích cá nhân làm giàu chính đáng.

Đánh giá việc thực hiện Luật Thuế thu nhập cá nhân

Luật Thuế thu nhập cá nhân (Thu nhập cá nhân) được Quốc hội khóa 12 thông qua ngày 21/11/2007 và có hiệu lực thi hành từ ngày 01/01/2009. Qua 3 năm thực hiện, Luật thuế Thu nhập cá nhân đã đạt được những mục tiêu đề ra khi ban hành Luật. Cụ thể:

Một là, bao quát và mở rộng được đối tượng nộp thuế, đối tượng chịu thuế.

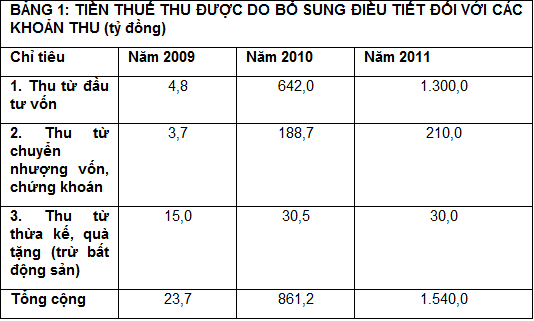

– Về đối tượng chịu thuế: Ngoài việc kế thừa có chọn lọc các chính sách điều tiết thu nhập trước đây (thuế thu nhập đối với người có thu nhập cao, thuế thu nhập doanh nghiệp đối với hộ gia đình, cá nhân kinh doanh, thuế chuyển quyền sử dụng đất), Luật thuế Thu nhập cá nhân đã bổ sung điều tiết đối với các khoản thu nhập mới phát sinh, như: thu nhập từ đầu tư vốn; thu nhập từ chuyển nhượng vốn, chuyển nhượng chứng khoán; thu nhập từ thừa kế, quà tặng là chứng khoán, phần vốn góp trong các tổ chức kinh tế, bất động sản và các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng.

– Về số người nộp thuế: đã tăng lên qua các năm: Năm 2009 có trên 747.000 cá nhân nộp thuế từ tiền lương, tiền công; dự kiến năm 2011 có 1.300.000 cá nhân nộp thuế. Số người nộp thuế thu nhập từ kinh doanh: Năm 2009 có khoảng 149.700 hộ gia đình, cá nhân kinh doanh nộp thuế Thu nhập cá nhân; đến năm 2011 có gần 194.000 hộ gia đình, cá nhân kinh doanh nộp thuế. Đối với chuyển nhượng, thừa kế bất động sản: Năm 2009 có gần 850.000 lượt chuyển nhượng, thừa kế; Năm 2011 có trên 1 triệu lượt.

Hai là, động viên hợp lý thu nhập của dân cư, góp phần đảm bảo công bằng xã hội; thống nhất các quy định về thuế áp dụng đối với cá nhân có thu nhập, không phân biệt cá nhân người nước ngoài với người Việt Nam. Luật Thuế Thu nhập cá nhân có quy định giảm trừ gia cảnh trước khi tính thuế đối với thu nhập từ kinh doanh, thu nhập từ tiền lương, tiền công của cá nhân cư trú (mức giảm trừ gia cảnh cho bản thân người nộp thuế 4 triệu đồng/tháng; cho mỗi người phụ thuộc là 1,6 triệu đồng/tháng) và được áp dụng thống nhất không phân biệt người Việt Nam hay người nước ngoài. Quy định này đã thể hiện nguyên tắc công bằng và khả năng nộp thuế của người có thu nhập. Bên cạnh đó, đã tạo sự chuyển biến mạnh mẽ trong công tác quản lý thu, tính đến hết năm 2011 đã có trên 15 triệu cá nhân được cấp mã số thuế (12,6 triệu cá nhân có thu nhập từ tiền lương, tiền công và từ thu nhập khác; 3,2 triệu cá nhân có thu nhập từ kinh doanh). Trong đó chỉ có khoảng 1,3 triệu cá nhân có thu nhập từ tiền lương tiền công (chiếm 10,2%); 194 nghìn hộ, cá nhân kinh doanh (chiếm 6%) phải nộp thuế.

Ba là, góp phần đảm bảo nguồn thu Ngân sách nhà nước: Qua 3 năm thực hiện Luật, số thu thuế Thu nhập cá nhân có sự tăng trưởng khá: số thu năm 2009 đạt 110% so với năm 2008, đạt 3,4% tổng số thu Ngân sách nhà nước (năm 2009 Quốc hội cho miễn thuế Thu nhập cá nhân 6 tháng đầu năm đối với cá nhân cư trú có thu nhập từ kinh doanh và từ tiền lương, tiền công, miễn thuế cả năm đối với thu nhập từ đầu tư vốn, chuyển nhượng vốn). Số thu 2010 bằng 183,6% so với thực hiện 2009, đạt 6,1% tổng thu nội địa (khoảng 4,7% tổng thu Ngân sách nhà nước). Năm 2011 số thu ước bằng 141,38% so với số thu 2010, đạt khoảng 7,1% số thu nội địa (khoảng 5,5% tổng thu Ngân sách nhà nước).

Bốn là, góp phần thực hiện kiểm soát thu nhập của dân cư: Tính đến hết năm 2011, ngành Thuế đã hoàn thành việc cấp mã số thuế cho 15.894.719 cá nhân. Thông qua cá nhân, cơ quan chi trả được cấp mã số thuế, ngành thuế nắm được số người nộp thuế, số người chưa phải nộp thuế đối với thu nhập từ tiền lương tiền công và từ thu nhập khác, số thuế thu được từ các loại thu nhập của cá nhân theo phương thức khấu trừ tại nguồn và theo phương thức kê khai, nộp thuế.

Sự cần thiết phải sửa đổi, bổ sung Luật Thuế Thu nhập cá nhân

Bên cạnh những kết quả đạt được, do sự biến động nhanh của nền kinh tế nên một số quy định trong Luật Thuế Thu nhập cá nhân đã bộc lộ một số tồn tại, hạn chế, chưa phù hợp với thực tiễn, một số quy định còn phức tạp, phát sinh thủ tục hành chính, chưa tạo thuận lợi cho người nộp thuế và khó khăn cho công tác quản lý thuế. Việc sửa đổi, bổ sung Luật thuế Thu nhập cá nhân là cần thiết để khắc phục những hạn chế vướng mắc sau đây:

Thứ nhất, mức giảm trừ gia cảnh không còn phù hợp. Thực tế từ năm 2009 đến nay, do giá cả hàng hoá, dịch vụ tăng cao làm ảnh hưởng đến đời sống của người nộp thuế. Vì vậy, cần thiết phải điều chỉnh mức giảm trừ gia cảnh quy định trong Luật đối với thu nhập từ tiền lương, tiền công và thu nhập từ kinh doanh.

Thứ hai, biểu thuế áp dụng đối thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh có mức thuế suất cao nhất 35% chưa đảm bảo tính cạnh tranh và chưa khuyến khích, thu hút chuyên gia, lao động giỏi có thu nhập cao vào Việt Nam làm việc.

Thứ ba, một số quy định về phạm vi, đối tượng đánh thuế chưa phù hợp với thực tế, cụ thể như: Quy định về các khoản phụ cấp, trợ cấp không tính trong thu nhập chịu thuế từ tiền lương, tiền công chưa bao quát các trường hợp mới phát sinh theo quy định của pháp luật liên quan mới sửa đổi, bổ sung; quy định về thu nhập từ chuyển nhượng bất động sản chưa bao quát được các trường hợp uỷ quyền chuyển nhượng nhà, đất mà người uỷ quyền có đầy đủ các quyền về nhà, đất, trường hợp đổi nhà, đổi đất có phát sinh thu nhập nên thiếu cơ sở để thu thuế.

Thứ tư, một số quy định về kê khai, quyết toán thuế quy định tại Luật thuế Thu nhập cá nhân còn chưa phù hợp với thực tế, nhất là đối với hộ, cá nhân kinh doanh thực hiện nộp thuế khoán.

Ngoài ra, việc sửa đổi Luật Thuế Thu nhập cá nhân còn nhằm đáp ứng mục tiêu dài hạn là đảm bảo chính sách rõ ràng, minh bạch, đơn giản, giảm thủ tục hành chính tạo thuận lợi cho người nộp thuế và công tác quản lý thuế, tạo điều kiện cho việc hiện đại hoá quản lý thuế; Đảm bảo công bằng trong điều tiết thu nhập, động viên một cách hợp lý thu nhập dân cư công bằng, góp phần ổn định, nâng cao đời sống của người nộp thuế, khuyến khích mọi cá nhân ra sức lao động, sản xuất kinh doanh, gia tăng thu nhập làm giàu chính đáng; Đảo đảm đơn giản, minh bạch, dễ hiểu, dễ thực hiện, tạo thuận lợi cho người nộp thuế và góp phần thúc đẩy cải cách hành chính, hiện đại hoá công tác quản lý thuế; Góp phần tăng tính cạnh tranh so với các nước trong khu vực, các nước có điều kiện tương đồng với nước ta, phù hợp với xu thế cải cách thuế và thông lệ quốc tế; Đảm bảo tính thống nhất của hệ thống pháp luật và có tính ổn định, không làm ảnh hưởng lớn đến số thu Ngân sách nhà nước.

Dự thảo một số nội dung sửa đổi, bổ sung

Về sửa đổi mức giảm trừ gia cảnh

Theo Điều 19 Luật thuế Thu nhập cá nhân thì giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, từ tiền lương tiền công của đối tượng nộp thuế là cá nhân cư trú. Giảm trừ gia cảnh gồm: giảm trừ cho bản thân người nộp thuế là 4 triệu/tháng; cho mỗi người phụ thuộc là 1,6 triệu/tháng (không hạn chế số người phụ thuộc). Tại thời điểm đó, Quốc hội chọn mức giảm trừ gia cảnh cho bản thân người nộp thuế là 4 triệu đồng/tháng đảm bảo cao hơn mức thu nhập trung bình xã hội và mức này sẽ được giữ ổn định trong một thời gian. Sau này cùng với sự tăng trưởng kinh tế, thu nhập của người dân sẽ tăng dần, khi đó 4 triệu đồng sẽ trở thành mức thu nhập phổ biến và nhiều người có thu nhập trung bình trong xã hội có điều kiện để đóng thuế thu nhập cá nhân cho nhà nước và những người có thu nhập thấp vẫn không phải nộp thuế. Thực tế từ năm 2009 đến nay, do tác động của khủng hoảng kinh tế toàn cầu, nền kinh tế – xã hội nước ta gặp nhiều khó khăn, giá cả hàng hoá, dịch vụ tăng cao làm ảnh hưởng đến đời sống người nộp thuế. Mặc dù thu nhập có tăng lên cùng với sự tăng trưởng kinh tế nhưng người nộp thuế vẫn gặp khó khăn, thực tiễn đang đặt ra đòi hỏi cần có sự chia sẻ của Nhà nước với người nộp thuế qua việc điều chỉnh tăng mức giảm trừ gia cảnh.

Việc nghiên cứu, đề xuất sửa đổi mức giảm trừ gia cảnh được tính toán, cân nhắc các thông tin tham khảo sau:

(i) Tốc độ tăng trưởng GDP: Với tỷ lệ tăng trưởng GDP những năm qua (2009: 5,32%; năm 2010: 6,78%; 2011: khoảng gần 6,0%) và dự kiến bình quân 5 năm tới (2011 – 2015) vào khoảng 6,5%-7% thì mức giảm trừ cho bản thân người nộp thuế 4 triệu đồng/tháng tính theo tốc độ tăng trưởng GDP đến năm 2014 sẽ vào khoảng 5,85 triệu đồng/tháng;

(ii) So với biến động về chỉ số giá (CPI) trong giai đoạn từ năm 2009 – 2014 (CPI năm 2009: 6,52%; năm 2010: 11,75%; 2011: 18.13%, dự kiến các năm sau CPI ở mức dưới 2 con số) thì mức giảm trừ cho bản thân người nộp thuế 4 triệu đồng/tháng tính theo trượt giá đến năm 2014 khoảng 6,5 triệu đồng/tháng;

(iii) Tham khảo thông tin tại Đề án Cải cách chính sách tiền lương, bảo hiểm xã hội và trợ cấp ưu đãi người có công giai đoạn 2013-2020 do Bộ Nội vụ chủ trì soạn thảo có đưa ra một số phương án về mức tiền lương tối thiểu, nhưng căn cứ vào khả năng cân đối của Ngân sách nhà nước thì mức tiền lương tối thiểu cao nhất vào năm 2014 là khoảng 1.650.000 đồng/tháng, tuy nhiên vẫn đang thiếu nguồn;

(iv) Tham khảo kết quả điều tra xã hội học của Tổng cục Thống kê về thu nhập và mức sống dân cư: năm 2010 công bố tháng 6/2011 thì thu nhập bình quân đầu người năm 2010 tính chung cả nước theo giá hiện hành đạt 1.387.000đồng/người/tháng, trong đó, nhóm hộ giàu nhất đạt mức bình quân 3.411.000 đồng/tháng/người. Giả định tính toán với tốc độ tăng thu nhập bình quân mỗi năm khoảng 20% thì đến năm 2014 mức thu nhập bình quân sẽ vào khoảng 2.876.000 đồng/người/tháng, thu nhập bình quân của nhóm thu nhập cao nhất có thể đạt khoảng 7.073.000 đồng/người/tháng.

(i) Tốc độ tăng trưởng GDP: Với tỷ lệ tăng trưởng GDP những năm qua (2009: 5,32%; năm 2010: 6,78%; 2011: khoảng gần 6,0%) và dự kiến bình quân 5 năm tới (2011 – 2015) vào khoảng 6,5%-7% thì mức giảm trừ cho bản thân người nộp thuế 4 triệu đồng/tháng tính theo tốc độ tăng trưởng GDP đến năm 2014 sẽ vào khoảng 5,85 triệu đồng/tháng;

(ii) So với biến động về chỉ số giá (CPI) trong giai đoạn từ năm 2009 – 2014 (CPI năm 2009: 6,52%; năm 2010: 11,75%; 2011: 18.13%, dự kiến các năm sau CPI ở mức dưới 2 con số) thì mức giảm trừ cho bản thân người nộp thuế 4 triệu đồng/tháng tính theo trượt giá đến năm 2014 khoảng 6,5 triệu đồng/tháng;

(iii) Tham khảo thông tin tại Đề án Cải cách chính sách tiền lương, bảo hiểm xã hội và trợ cấp ưu đãi người có công giai đoạn 2013-2020 do Bộ Nội vụ chủ trì soạn thảo có đưa ra một số phương án về mức tiền lương tối thiểu, nhưng căn cứ vào khả năng cân đối của Ngân sách nhà nước thì mức tiền lương tối thiểu cao nhất vào năm 2014 là khoảng 1.650.000 đồng/tháng, tuy nhiên vẫn đang thiếu nguồn;

(iv) Tham khảo kết quả điều tra xã hội học của Tổng cục Thống kê về thu nhập và mức sống dân cư: năm 2010 công bố tháng 6/2011 thì thu nhập bình quân đầu người năm 2010 tính chung cả nước theo giá hiện hành đạt 1.387.000đồng/người/tháng, trong đó, nhóm hộ giàu nhất đạt mức bình quân 3.411.000 đồng/tháng/người. Giả định tính toán với tốc độ tăng thu nhập bình quân mỗi năm khoảng 20% thì đến năm 2014 mức thu nhập bình quân sẽ vào khoảng 2.876.000 đồng/người/tháng, thu nhập bình quân của nhóm thu nhập cao nhất có thể đạt khoảng 7.073.000 đồng/người/tháng.

Tham khảo kết quả nghiên cứu kinh nghiệm quốc tế cho thấy: Hầu như không có nước nào quy định mức giảm trừ gia cảnh dựa theo một chỉ tiêu, chỉ số cố định mà thường căn cứ vào nhiều yếu tố như yêu cầu động viên vào ngân sách, chế độ an sinh xã hội, khả năng, thu nhập và mức sống dân cư để xác định mức giảm trừ hoặc đánh thuế từ đồng thu nhập đầu tiên. Do điều kiện kinh tế của các nước khác nhau nên khi nghiên cứu kinh nghiệm quốc tế, Tổ biên tập chọn ra một số thông số cơ bản nhất để có thể so sánh được, cụ thể như: so sánh với mức GDP bình quân đầu người, mức thu nhập bình quân xã hội (theo số lần hoặc tỷ lệ %). Đồng thời, các nước đang phát triển thực hiện mức giảm trừ gia cảnh ổn định trong một thời gian và có thể xem xét sửa đổi mức giảm trừ gia cảnh khi sửa đổi Luật thuế Thu nhập cá nhân.

Với các số liệu tính toán, phân tích theo các thông tin về các chỉ tiêu kinh tế vĩ mô nêu trên và quán triệt quan điểm, tư tưởng chỉ đạo xuyên suốt của Quốc hội khi thông qua Luật thuế Thu nhập cá nhân năm 2007, của Chiến lược cải cách thuế giai đoạn 2011 – 2015 và quan điểm, mục tiêu, yêu cầu của việc sửa đổi, bổ sung Luật thuế Thu nhập cá nhân lần này thì mức giảm trừ gia cảnh cho bản thân người nộp thuế 6 triệu đồng/tháng (78 triệu đồng/năm), mức giảm trừ cho mỗi người phụ thuộc là 2,4 triệu đồng/tháng (28,8 triệu đồng/năm) là phù hợp, bởi vì:

Thứ nhất, mức giảm trừ gia cảnh này đã bảo đảm phù hợp với tốc độ tăng trưởng GDP và tốc độ tăng thu nhập xã hội đến năm 2014 và những năm tiếp theo, không gây khó khăn cho đời sống người nộp thuế;

Thứ hai, mức giảm trừ gia cảnh này cũng phù hợp với biến động về chỉ số giá (CPI) đến năm 2014;

Thứ ba, mức giảm trừ 6 triệu đồng/người/tháng tương đương 1,7 lần mức GDP bình quân đầu người năm 2014 (cao nhất so với các nước trong khu vực có điều kiện tương đồng và khá hơn nước ta). Mức này cũng cao gấp 3,6 lần mức lương tối thiểu áp dụng đối với cán bộ, công chức (dự kiến là 1.670.000 đồng/tháng) và đảm bảo cao hơn mức thu nhập trung bình của xã hội vào thời điểm năm 2014.

Thứ tư, với mức giảm trừ gia cảnh này bảo đảm số người nộp thuế không bị giảm nhiều, đáp ứng được yêu cầu dài hạn là mở rộng diện nộp thuế cùng với tăng trưởng kinh tế và mức tăng thu nhập dân cư.

Từ các phân tích trên, Bộ Tài chính trình Chính phủ trình Quốc hội điều chỉnh nâng mức giảm trừ cho bản thân người nộp thuế từ mức 4.000.000 đồng/tháng lên 6.000.000 đồng/tháng; nâng mức giảm trừ cho mỗi người phụ thuộc từ 1.600.000 đồng/tháng lên 2.400.000 đồng/tháng. Theo tính toán ước tính của Bộ Tài chính, nếu không có sự thay đổi về chính sách thì dự kiến vào năm 2014 số thu Ngân sách nhà nước từ thuế đối với thu nhập từ tiền lương, tiền công khoảng 52.000 tỷ đồng và từ kinh doanh khoảng 4.000 tỷ đồng, số lượng người nộp thuế dự kiến sẽ có khoảng 4,86 triệu người chỉ chiếm khoảng 5,5% dân số cả nước vào khoảng trên 20% tổng số cá nhân được cấp mã số thuế dự kiến năm 2014.

Nếu thực hiện điều chỉnh nâng mức giảm trừ gia cảnh cho bản thân người nộp thuế từ 4 triệu lên 6 triệu đồng/tháng, nâng mức giảm trừ cho mỗi người phụ thuộc từ 1,6 triệu đồng/tháng lên 2,4 triệu đồng/tháng, dự kiến sẽ có khoảng 70% số người đang nộp thuế ở bậc 1 sẽ chuyển sang diện không phải nộp thuế, 70% số người đang nộp thuế ở bậc 2 sẽ chuyển sang nộp thuế ở bậc 1, tương tự như vậy, ở các bậc trên cũng sẽ có một bộ phận người nộp thuế được chuyển sang nộp thuế ở bậc thấp hơn, theo đó, dự kiến giảm thu khoảng 8.150 tỷ đồng.

Về sửa đổi biểu thuế luỹ tiến từng phần

Điều 22 Luật thuế Thu nhập cá nhân quy định biểu thuế luỹ tiến từng phần đối với thu nhập tính thuế từ tiền lương, tiền công, từ kinh doanh gồm 7 bậc, mức thuế suất thấp nhất là 5%, mức cao nhất là 35%; thu nhập tính thuế làm căn cứ áp dụng biểu thuế là thu nhập chịu thuế sau khi đã được trừ các khoản giảm trừ gia cảnh, các khoản đóng góp BHXH, BHYT, BH trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia BH bắt buộc và các khoản đóng góp từ thiện, nhân đạo.

Biểu thuế luỹ tiến từng phần 7 bậc hiện hành được thiết kế trên cơ sở thống nhất nghĩa vụ thuế giữa người Việt Nam và người nước ngoài, giữa người kinh doanh và người hưởng lương, bảo đảm thuế đối với người nước ngoài không bị tăng nhiều so với Pháp lệnh thuế thu nhập đối với người có thu nhập cao khi áp dụng Luật thuế Thu nhập cá nhân để không tác động tiêu cực đến môi trường đầu tư. Ngoài ra, bậc thuế suất cao nhất 35% và khoảng cách giữa các bậc thu nhập trong biểu thuế đã tính đến đặc điểm, tính chất, mối tương quan, tác động giữa thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp, có tham khảo thông lệ, kinh nghiệm quốc tế. Theo đó, bậc thuế suất cao nhất không quá cao so với mức thuế suất thuế thu nhập doanh nghiệp (25%) để không gây tác động tới tương quan điều tiết giữa các loại thu nhập hoặc ảnh hướng tới việc lựa chọn mô hình kinh doanh, giảm thiểu tác động tiêu cực đến nỗ lực lao động, ý chí kinh doanh của các tổ chức, cá nhân.

Áp dụng biểu thuế này, theo số liệu về quản lý thuế năm 2010 cho thấy số người nộp thuế ở bậc cao chiếm tỷ trọng nhỏ nhưng số thuế đóng góp lớn. Thực tế cho thấy mức thuế suất cao nhất 35% hiện nay là cao nên những người nộp thuế ở bậc 7 cho rằng không khuyến khích người có trình độ kỹ thuật cao, năng lực điều hành giỏi ra sức lao động. Mức thuế cao sẽ làm giảm tính cạnh tranh nội bộ quốc gia và quốc tế trong thu hút các nhà quản lý, nhà khoa học, nhân lực, lao động có tay nghề cao vào Việt Nam làm việc.

Theo chiến lược cải cách thuế 2011 – 2020, mức thuế suất thuế thu nhập doanh nghiệp hiện hành 25%, dự kiến sẽ điều chỉnh xuống khoảng 22 – 23% vào năm 2015, sau đó giảm xuống còn khoảng 20% vào năm 2020. Để bảo đảm tính tương quan hợp lý giữa thuế thu nhập doanh nghiệp và thuế Thu nhập cá nhân, đồng thời có tính đến xu thế cải cách thuế ở các nước trong khu vực trong thời gian gần đây, cần thiết phải sửa đổi mức thuế cao 35%.

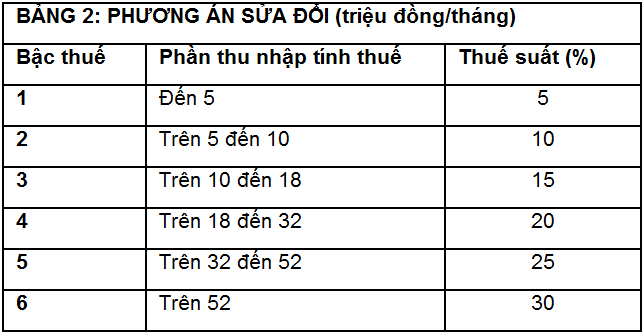

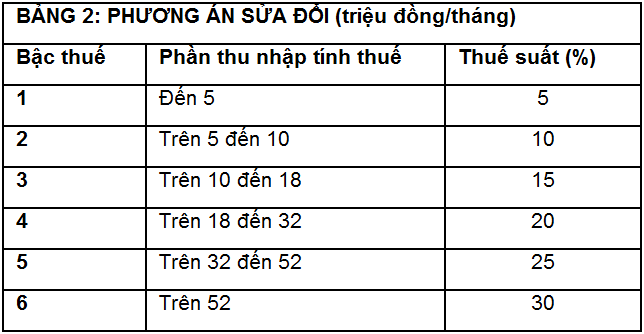

Để đảm bảo đơn giản, giảm mức điều tiết thuế ở bậc cao mà không gây xáo trộn lớn về chính sách, đảm bảo tính cạnh tranh, thu hút được chuyên gia, lao động giỏi có thu nhập cao vào Việt Nam làm việc, đồng thời đảm bảo được mối tương quan với thuế thu nhập doanh nghiệp theo từng bước của lộ trình cải cách thuế, Bộ Tài chính dự kiến trình Chính phủ trình Quốc hội sửa đổi biểu thuế luỹ tiến từng phần áp dụng đối với thu nhập tính thuế từ tiền lương, tiền công và từ kinh doanh quy định tại khoản 1, Điều 22, Luật thuế Thu nhập cá nhân như sau:

Bỏ bậc thuế suất cao nhất 35%, giữ nguyên các bậc thu nhập tính thuế và thuế suất như hiện hành, theo đó Biểu thuế lũy tiến từng phần còn 6 bậc, thuế suất cao nhất 30%, như sau:

Về sửa đổi, bổ sung phạm vi, đối tượng chịu thuế

– Đối với các khoản phụ cấp, trợ cấp không tính vào thu nhập chịu thuế từ tiền lương, tiền công.

Để đảm bảo tính thống nhất của hệ thống pháp luật thì việc bổ sung các khoản phụ cấp, trợ cấp là cần thiết. Mặc khác, để có cơ sở pháp lý trong thực hiện đối với các khoản phụ cấp, trợ cấp có thể sẽ phát sinh sau này do các Luật chuyên ngành khác có quy định, Bộ Tài chính đề xuất trình Chính phủ trình Quốc hội sửa đổi, bổ sung Điểm b Khoản 2 Điều 3 theo hướng: bổ sung các khoản phụ cấp, trợ cấp, đồng thời bổ sung quy định “và các khoản trợ cấp, phụ cấp không mang tính chất tiền lương, tiền công khác theo quy định của Chính phủ” để Chính phủ có thể quy định kịp thời khi có các khoản phụ cấp, trợ cấp mới phát sinh theo quy định của pháp luật khác.

– Đối với thu nhập từ chuyển nhượng bất động sản

Trong thực tế đã phát sinh các trường hợp như người có bất động sản đã làm hợp đồng đổi nhà, đổi đất có phát sinh thu nhập; hợp đồng uỷ quyền (thực chất là bán) cho các sàn giao dịch bất động sản tư nhân chuyển nhượng bất động sản… Các hoạt động này thực chất là chuyển nhượng bất động sản. Để đảm bảo bao quát hết các trường hợp chuyển nhượng bất động sản, Bộ Tài chính đề xuất trình Chính phủ trình Quốc hội sửa đổi, bổ sung Khoản 5 Điều 3 Luật thuế Thu nhập cá nhân theo hướng bổ sung quy định: thu nhập từ chuyển nhượng bất động sản bao gồm cả thu nhập từ đổi nhà, đổi đất (nếu có), thu nhập từ uỷ quyền chuyển nhượng nhà, đất mà người được uỷ quyền có đầy đủ các quyền về nhà đất theo quy định của pháp luật.

Theo Tạp chí tài chính

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

Bài viết này hữu ích chứ?

CóKhông

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/