Quản trị rủi ro (QTRR) là một chủ đề bắt mắt và được nhiều nhà quản lý nhắc tới như một vấn đề ưu tiên hàng đầu, tuy nhiên không ít người trong đó nhắc đến nó như một thuật ngữ thời thượng nhưng lại hiểu biết một cách rất trừu tượng về nó.

Quản trị rủi ro (QTRR) là một chủ đề bắt mắt và được nhiều nhà quản lý nhắc tới như một vấn đề ưu tiên hàng đầu, tuy nhiên không ít người trong đó nhắc đến nó như một thuật ngữ thời thượng nhưng lại hiểu biết một cách rất trừu tượng về nó.Nếu mỗi nhà quản trị không có sự hiểu biết thấu đáo và xây dựng cho mình một khung mẫu nhất định để thực hiện phân tích và lập kế hoạch quản trị rủi ro thì rất dễ vấp phải những sai lầm hết sức căn bản.

Hai yếu kém căn bản và đối lập nhau trong vấn đề này thường được quan sát là: Thứ nhất, người quản trị chỉ ra quá nhiều rủi ro, chồng chéo lên nhau, không có trình tự logic và không đánh giá được tác động tương hỗ giữa các loại rủi ro lên hoạt động của doanh nghiệp. Thứ hai, đối lập với tình huống thứ nhất, người quản trị bỏ sót một số loại rủi ro do chưa đánh giá đầy đủ các khía cạnh hoạt động của doanh nghiệp.

Khắc phục hai điểm yếu trên, một trong những phương pháp khuyến nghị của chúng tôi, tham khảo các khuyến nghị của các chuyên gia về học thuật (Chet Borucki, Michael Porter…) là xây dựng chiến lược phân tích và quản trị rủi ro theo Value Chain (chuỗi giá trị).

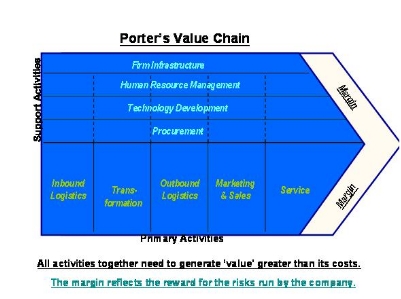

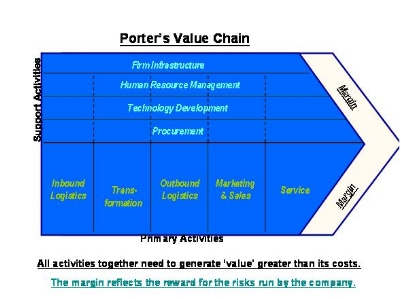

Value Chain là mô hình kinh điển trong chiến lược Marketing của Philip Kotler theo đó nhận diện doanh nghiệp đang tham gia vào các khâu nào của chuỗi giá trị để chuyển hoá đầu vào (input) thành sản phẩm đầu ra tới tay khách hàng với điều kiện tạo ra giá trị gia tăng trên đầu vào đó (Value Added), Value Chain một mặt phản ánh các hoạt động của doanh nghiệp, một mặt cũng chỉ ra các nguồn lực hiện tại cũng như sự chuẩn bị sẵn sàng để đáp ứng các hoạt động đó.

Lẽ ra trong bài viết này, chúng tôi có thể đưa ra mô hình phân tích và quản trị rủi ro theo value chain đã đề cập ở trên, tuy nhiên, theo tính chất của diễn đàn, chúng tôi mong muốn trước hết các thành viên tham gia hãy cùng chia sẻ hiểu biết của mình về “Quản trị rủi ro theo Value Chain” trước khi chúng ta tham vấn một mô hình khuyến nghị.

Ngoài ra rất nhiều nhà quản trị sai lầm khi thiên về liệt kê các loại rủi ro mà thiếu đi phân tích cơ chế tác động của nó, tức là thiếu đi việc chỉ ra các điều kiện cần và đủ để rủi ro đó trở thành hiện thực, cũng như cơ chế chuyển hoá tác động của từng rủi ro. Thiếu đi khâu này, nhiều nhà quản trị có thể có kết luận hoàn toàn ngược lại với bản chất của vấn đề.

Lấy một ví dụ giản đơn, xét về rủi ro lãi suất, vốn được coi là rủi ro thị trường (Market Risk), khi đặt câu hỏi là “lãi suất tăng hay giảm thì tạo ra rủi ro?”, câu trả chắc chắn sẽ là: cả hai. Như vậy, các nhà quản lý đều nhận diện và có khái niệm về rủi ro lãi suất. Tuy nhiên, nếu đặt câu hỏi chi tiết hơn, với yêu cầu giải thích tại sao khi lãi suất tăng thì rủi ro mà khi giảm cũng tạo ra rủi ro, rất nhiều nhà quản lý không có câu trả lời logic, bởi vì họ không phân biệt được rủi ro tái trài trợ (Refinancing Risk) và rủi ro tái đầu tư (Reinvestment Risk)- là hai bộ phận cấu thành đối lập của rủi ro lãi suất, không nắm được cơ chế tác động cũng như điều kiện cần và đủ (về trạng thái tài sản nợ – có và vị trí của đối tượng chịu rủi ro lãi suất).

Vậy, trước khi chúng ta cùng xem xét một mô hình khuyến nghị về quản trị rủi ro theo Value Chain cũng như một khung mẫu khuyến nghị về phân tích rủi ro, hãy cùng nhau thảo luận và chia sẻ ý kiến, sự hiểu biết của mỗi người về các vấn đề đã nêu trên, cụ thể gồm

+ Mô hình quản trị rủi ro theo Value Chain là gì- ưu điểm, nhược điểm của mô hình?

+ Phân tích cơ chế tác động của hai cấu phần đối lập trong rủi ro lãi suất (Rủi ro tái tài trợ và rủi ro tái đầu tư)?

+ Hãy đưa ra mô hình khuyến nghị của bạn về phân tích rủi ro

Việc xây dựng mô hình quản trị rủi ro theo Value Chain (hay theo bất cứ triết lý nào khác) phải là một quá trình phân tích đầy đủ, bao gồm một số bước kinh điển như sau:

Bước 1: Phân loại rủi ro: bước này được thực hiện nhằm nhận diện được sự tồn tại khách quan của các loại rủi ro

Bước 2: Đánh giá cơ chế tác động và mức độ tác động của từng loại rủi ro: để nắm vững cơ chế vận hành của từng loại rủi ro, làm cơ sở đánh giá xem khả năng xảy ra của rủi ro đó trong bối cảnh hiện tại và là cơ sỏ để tìm ra công cụ cũng như thời điểm can thiệp cần thiết (phục vụ cho bước 4, 5, 6).

Bước 3: Phân tích bối cảnh khách quan hiện tại và tương lai (điều kiện cần và đủ) để rủi ro đó có thể trở thành hiện thực. Rõ ràng chúng ta không có lý do để quan ngại nhiều về rủi ro lạm phát một khi bối cảnh chung của kinh tế thế giới là đang chuyển vào giai đoạn suy thoái.

Bước 4. Đề xuất hoặc thiết kế công cụ quản trị.

Bước 5: Phân hạng thứ tự ưu tiên- xếp hạng rủi ro: dựa trên cơ sở đánh giá khả năng xảy ra và mức độ tác động cũng như khả năng chúng ta có thể chủ động can thiệp hay quản trị rủi ro đó.

Bước 6: Chi tiết hoá kế hoạch quản trị: ai, làm gì, thời điểm nào, sử dụng công cụ theo dõi nào, công cụ bảo hiểm nào để quản trị rủi ro- theo từng loại và theo tổng thể. Đây là một quyết định có tính chiến lược bởi nó yêu cầu chúng ta phân bổ nguồn lực (bị hạn chế) một cách thích hợp (theo thứ tự ưu tiên).

Bạn cũng đã chỉ ra các ưu điểm cơ bản của việc vận dụng Value Chain trong phân loại rủi ro, tuy nhiên, cá nhân tôi cho rằng Value Chain không chỉ dùng để phân loại, nó cũng đồng thời hữu ích trong việc phân tích cơ chế tác động của các rủi ro đó (bước 2) và làm cơ sở tham chiếu cho bước 4, 5, 6.

Theo leader21

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

Bài viết này hữu ích chứ?

CóKhông

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/