Các vấn đề liên quan đến thuế nói chung và thuế thu nhập cá nhân nói riêng đều rất phức tạp. Để giúp các doanh nghiệp dễ dàng hơn khi tính thuế, bài viết dưới đây sẽ hướng dẫn chi tiết cách tính thuế thu nhập cá nhân 2018 mới nhất đối với các khoản thu nhập từ tiền lương, tiền công.

1. Phương pháp tính thuế thu nhập cá nhân

Có 3 cách tính thuế thu nhập cá nhân (TNCN) từ tiền lương, tiền công dành cho 3 đối tượng khác nhau, cụ thể:

- Tính theo biểu thuế lũy tiến từng phần: Đối với cá nhân cư trú ký hợp đồng lao động (HĐLĐ) có thời hạn từ 3 tháng trở lên.

- Thuế suất 10%: Dành cho cá nhân ký HĐLĐ có thời hạn dưới 3 tháng hoặc không ký HĐLĐ.

- Thuế suất 20%: Đối với cá nhân không cư trú thường là người nước ngoài.

2. Các bước tính thuế TNCN

Công thức tính thuế TNCN cần nhớ:

(1) Thu nhập chịu thuế = Tổng thu nhập – Các khoản miễn thuế

(2) Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

(3) Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Bước 1: Tính tổng thu nhập: Cộng tất cả các khoản thu nhập từ tiền lương, tiền công, phụ cấp

Bước 2: Xác định các khoản được miễn thuế TNCN

Bước 3: Tính thu nhập chịu thuế theo Công thức (1)

Bước 4: Xác định các khoản giảm trừ

Bước 5: Tính thu nhập tính thuế theo Công thức (2)

Bước 6: Tính thuế TNCN phải nộp theo Công thức (3)

3. Các khoản miễn thuế TNCN

Theo Điều 4 Luật Thuế thu nhập cá nhân 2007 sửa đổi, bổ sung các khoản thu nhập sau đây sẽ được miễn thuế thu nhập cá nhân:

- Thu nhập từ chuyển nhượng, nhận thừa kế, tặng cho bất động sản (BĐS) giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ…;

- Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất (QSDĐ) ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất;

- Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định của pháp luật;

- Thu nhập từ lãi tiền gửi tại tổ chức tín dụng, lãi từ hợp đồng bảo hiểm nhân thọ…

4. Các khoản giảm trừ thuế

Theo Điều 9 Thông tư 111/2013/TT-BTC được sửa đổi, bổ sung tại Điều 15 Thông tư 92/2015/TT-BTC, các khoản giảm trừ gồm:

- Giảm trừ đối với người nộp thuế: 9 triệu đồng/tháng (108 triệu đồng/năm).

- Giảm trừ đối với mỗi người phụ thuộc: 3,6 triệu đồng/tháng (43,2 triệu đồng/năm)

- Giảm trừ đối với các khoản đóng bảo hiểm, Quỹ hưu trí tự nguyện

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Bên cạnh các khoản giảm trừ, các khoản sau cũng không chịu thuế TNCN khi tính thuế:

- Tiền ăn trưa, ăn giữa ca không vượt quá 730.000 đồng/tháng

- Tiền phụ cấp trang phục không quá 5.000.000 đồng/năm (Miễn toàn bộ nếu chi bằng hiện vật)

- Phụ cấp điện thoai, tiền xăng, tiền công tác phí (theo Quy chế công ty)…

5. Hướng dẫn chi tiết cách tính thuế thu nhập cá nhân mới nhất

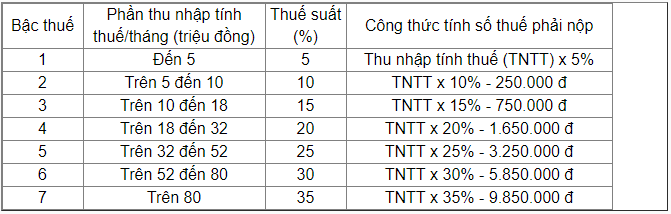

(1) Cá nhân cư trú ký hợp đồng lao động từ 3 tháng trở lên

Trong đó:

Thu nhập tính thuế = Tổng thu nhập – (Các khoản miễn thuế + Các khoản giảm trừ + Các khoản không chịu thuế)

(2) Cá nhân cư trú ký HĐLĐ dưới 3 tháng hoặc không ký HĐLĐ

Cá nhân cư trú không ký HĐLĐ hoặc ký HĐLĐ dưới 3 tháng có tổng mức trả thu nhập từ 2.000.000 đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập.

Thuế TNCN phải nộp = Thu nhập tính thuế x 10%

(3) Cá nhân không cư trú

Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế x thuế suất 20%.

Thuế TNCN phải nộp = Thu nhập tính thuế x 20%

Khi thực hiện tính và hạch toán chi phí lương trên phân hệ Tiền lương trên phần mềm kế toán MISA SME.NET, chương trình đã tự động hạch toán thuế TNCN tương ứng. Trường hợp đơn vị không tính lương trên phần mềm MISA SME.NET 2019 sẽ hạch toán thuế TNCN ở tại phần chứng từ nghiệp vụ khác.

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/