1. Kết chuyển lợi nhuận chưa phân phối vào đầu năm

Trường hợp TK 4212 có số dư Có (Lãi), ghi:

- Nợ TK 4212 – Lợi nhuận chưa phân phối năm nay

- Có TK 4211 – Lợi nhuận chưa phân phối năm trước.

Trường hợp TK 4212 có số dư Nợ (Lỗ), ghi:

- Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước

- Có TK 4212 – Lợi nhuận chưa phân phối năm nay.

2. Xác định chi phí và mức thuế môn bài phải nộp

a. Mức thuế phải đóng

Mức thuế phải đóng đối với mỗi doanh nghiệp được quy định như sau:Mức thuế phải đóng = Kê khai + Nộp thuế môn bài

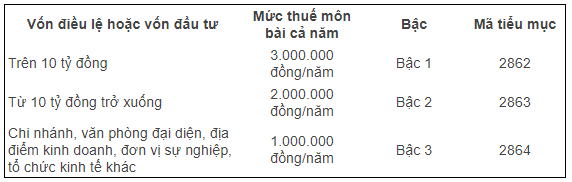

Mức thuế môn bài mà doanh nghiệp phải đóng như sau:

- Nếu giấy phép rơi vào 01/01 đến 30/06 thì phải đóng 100% đồng

- Nếu giấy phép rơi vào 01/07 đến 31/12 bạn được giảm 50% số tiền phải đóng=01/02

Nghĩa là:

- Doanh nghiệp thành lập trong khoảng thời gian từ ngày 01/01 đến ngày 30/6 thì phải nộp 100% mức thuế môn bài theo quy định ở bảng trên

- Doanh nghiệp thành lập trong khoảng thời gian từ ngày 01/07 đến ngày 31/12 thì phải nộp 50% mức thuế môn bài

- Các chi nhánh hạch toán phụ thuộc không có vốn đăng ký: 1.000.000đ

- Các doanh nghiệp thành viên hạch toán độc lập: 2.000.000đ

- Trường hợp Doanh nghiệp có đơn vị trực thuộc (chi nhánh, cửa hàng…) kinh doanh ở cùng địa phương cấp tỉnh thì Doanh nghiệp thực hiện nộp thuế môn bài, tờ khai thuế môn bài (đối với trường hợp có thay đổi mức thuế môn bài) của các đơn vị trực thuộc đó cho cơ quan thuế quản lý trực tiếp của Doanh nghiệp.

- Trường hợp Doanh nghiệp có đơn vị trực thuộc ở khác địa phương cấp tỉnh nơi Doanh nghiệp có trụ sở chính thì đơn vị trực thuộc thực hiện nộp thuế môn bài, tờ khai thuế môn bài (đối với trường hợp có thay đổi mức thuế môn bài) của đơn vị trực thuộc cho cơ quan thuế quản lý trực tiếp của đơn vị trực thuộc.

b. Thời hạn nộp tờ khai và thuế môn bài:

- Với Doanh nghiệp mới thành lập thì chậm nhất là 10 ngày kế từ ngày được cấp giấp phép kinh doanh

- Thời hạn nộp Tờ khai thuế môn bài (trường hợp phải nộp tờ khai) và nộp thuế môn bài năm chậm nhất là ngày 30 tháng 01 tài chính hiện hành.

- Cách hạch toán: Nợ TK 6425/Có TK 3338

- Ngày nộp tiền: Nợ TK 3338/ Có TK 1111

3. Công tác tính giá thành

- Chi phí nguyên vật liệu trực tiếp (NVLTT)

- Chi phí nhân công trực tiếp (NCTT)

- Chi phí sản xuất chung (CPSXC

Sau khi tập hợp các khoản chi phí, kế toán tiến hành định khoản và ghi sổ kế toán các nghiệp vụ phát sinh.

3.1 Nguyên vật liệu trực tiếp

- Nợ TK 621

- Nợ TK 133 (nếu có)

- Có TK 111, 112, 141

3.2 Chi phí nhân công trực tiếp

- Nợ TK 622

- Có TK 334

3.3 Chi phí sản xuất chung

Chi phí sản xuất chung liên quan đến điều hành tour: Lương bộ phận điều hành, hướng dẫn viên tại địa phương, Chi phí quần áo vật dụng giày dép, găng tay, loa, video, balo và các chi phí chung khác…Chi phí điều hành tour:

- Nợ TK 627

- Có TK 334 (chú ý không hạch toán vào TK 642)

Chi phí thuê hướng dẫn viên ngoài( hướng dẫn viên địa phương)

- Nợ TK 627

- Có TK 111, 112

Các chi phí khác tập hợp vào TK 627

- Nợ TK 627

- Nợ TK 133

- Có TK 331, 111, 112

Chi phí bảo hiểm cho khách tour hạch toán

- Nợ TK 627

- Nợ TK 133( nếu có)

- Có TK 111,112,331

- Nợ TK 154

- Có TK 622, 627

Tour tổ chức thành công, thanh lý hợp đồng tour và xuất hoá đơn hạch toán:

- Nợ TK 632

- Có TK 154

Ghi nhận doanh thu

- Nợ TK 111, 112, 131

- Có TK 511

- Có TK 3331.

Cuối cùng: Bắt đầu ngồi tính toán lại tour và thực hiện trích hoa hồng cho nhân viên kinh doanh

Viết phiếu chi hoa hồng cho nhân viên kinh doanh

- Nợ TK 6417

- Có TK 111, 112

| Đọc thêm: Phần mềm kế toán MISA SME phổ biến nhất cho doanh nghiệp hiện nay

4. Hạch toán các khoản tạm ứng và khoản khác

4.1. Tạm ứng cho hướng dẫn, điều hành tour

Khi thực hiện tạm ứng cho nhân viên thực hiện công việc hướng dẫn, điều hành tour du lịch, kế toán cần thực hiện các bút toán sau đây:Khi tạm ứng ghi:

- Nợ TK 141 (Chi tiết cho nhân viên tạm ứng)

- Có TK 111, 112

Khi hoàn ứng, căn cứ vào quyết toán tour để đưa TK 141 kia sang 621, 622 hoặc 627, ghi

- Nợ TK 621, 622, 627, 111, 112

- Nợ TK 133 (nếu có)

- Có TK 141

4.2. Khách hàng ứng trước tiền đi tour

- Nợ TK 111, 112

- Có TK 131 (Chi tiết cho cá nhân hoặc tổ chức)

4.3. Trả trước cho nhà cung cấp

- Nợ TK 331 (Chi tiết cho từng nhà cung cấp dịch vụ)

- Có TK 111, 112, 141,…

Anh/chị tìm hiểu thêm về giải pháp giúp doanh nghiệp lĩnh vực du lịch quản lý tốt công tác tài chính, kế toán của doanh nghiệp mình

| > Xem thêm: Giải pháp giúp doanh nghiệp lĩnh vực du lịch quản lý tài chính – kế toán nhanh chóng, hiệu quả hơn |

contact@misa.com.vn

contact@misa.com.vn 0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/